На прошедшей в понедельник 27 мая Первой всероссийской конференции по страхованию жизни был констатирован неприятный факт: бурный рост, наблюдавшийся на рынке страхования жизни все последние годы, впервые прекратился и сменился падением.

Эпоха завершилась

Событие это тем более сенсационное, что вплоть до самого последнего времени рынок не просто рос, но демонстрировал взрывные темпы, обгоняя и экономику России в целом, и большинство других видов страхования. Средние темпы роста страхования жизни с 2009 года составляли 38% в год. В частности, в 2018 году рынок вырос на 36,5% – объем собранных премий увеличился с 331,5 млрд до 452,4 млрд рублей. Одновременно происходила концентрацией бизнеса: рыночная доля компании «Сбербанк – Страхование жизни» за год выросла с 32% до 40%.

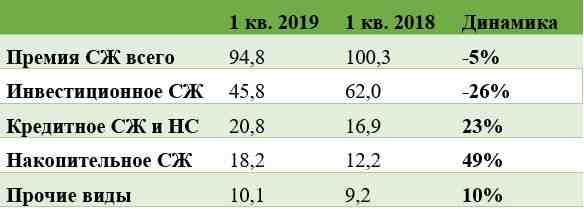

Источник: ВСС

И вот в первом квартале нынешнего года мы наблюдаем падение более чем на 5%, а если исключить лидера рынка компанию «Сбербанк – Страхование жизни», то более чем на 16%.

Главная причина падения заключается в том, что рост прекратился в сегменте инвестиционного страхования жизни (ИСЖ). По сути ИСЖ представляет собой чисто финансовый продукт, конкурирующий и с банковскими депозитами, и с ценными бумагами и предполагающий, что клиент отдает в управление страховой компании свои средства на 3 или 5 лет и ждет, что ему вернут их с процентами. Все предыдущие годы именно ИСЖ было главным драйвером рынка страхования. За 7 лет (с 2012 по 2018 год) рынок страхования жизни вырос более чем в 8 раз, а рынок ИСЖ – более чем в 50 раз. Доля ИСЖ в сборах в сегменте страхования жизни соответственно выросла с 10% до 60%. Однако в I квартале нынешнего года этот сегмент претерпел катастрофическое падение – на 26%. Генеральный директор компании «ВСК – Линия жизни» Олег Воляник высказал предположение, что рынок ИСЖ по итогам 2019 года упадет в 2 раза.

Факторы перелома

Выступавшие на конференции эксперты приводили немало причин перелома тренда. С середины прошлого года был введен внутренний стандарт Всероссийского союза страховщиков (ВСС), требующий подробного раскрытия информации о предлагаемых инвестиционных продуктах. Целью была борьба с «мисселингом» – то есть навязыванием клиентам продуктов, свойств которых клиент не понимает. Однако в результате продавать стало сложнее. При этом надо учитывать, что главным каналом продаж продуктов инвестиционного страхования в России являются не сами страховщики или их агенты, а коммерческие банки. В данных условиях банки начинают скорее предлагать клиентам продукты брокерских и управляющих компаний (например, так называемые «структурные ноты»), регулирование которых мягче. Между страховым и фондовым рынком возник «регулятивный арбитраж».

«Банки идут в те продукты, которые легче продавать», – объяснил Олег Воляник.

Кроме того, как предположил глава Страхового департамента ЦБ РФ Филипп Габуния, банки стали теперь более заинтересованы в привлечении средств на депозиты: с конца прошлого года ставки по банковским вкладам стали более привлекательными.

Вице-президент Всероссийского союза страховщиков (ВСС) Максим Данилов высказал гипотезу, что причиной стагнации стала «усталость» рынка. Потенциальной клиентурой ИСЖ являются примерно 10 млн россиян с доходами выше среднего, и эта аудитория не растет. Между тем и сами продукты на рынке ИСЖ уже лет 5 не менялись, каждому потенциальному клиенту менеджеры по продажам звонили за эти годы по несколько раз и ничего нового предложить не могут.

«Очевидна тенденция насыщения базы», – подтвердил председатель комитета ВСС по страхованию от несчастных случаев и развитию страхования жизни Максим Черников.

«Рост был сумасшедшим, когда-то он должен был закончится», – заметил депутат Государственной Думы Анатолий Аксаков.

Но, может быть, самой главной причиной стагнации стала низкая доходность контрактов ИСЖ. Согласно приведенным Филиппом Габуния данным, по трехлетним договорам ИСЖ средняя доходность составляла в 2017 году 1,3% (в 2018 году – 1,9%), по пятилетним договорам – 2,3% (2,9%). Таким образом, констатировал Филипп Габуния, фактически страховщики предлагают клиентам отрицательную реальную доходность.

«У вас нет оправдания, почему такая низкая доходность, она должна быть исправлена», – заявил участникам конференции председатель Фонда социального страхования РФ Андрей Кигим.

Новый драйвер

Драйвер на рынке сменился – теперь страховщики будут развивать прежде всего накопительное страхование жизни (НСЖ), которое включает в себя, в частности, продукты, позволяющие накопить средства на пенсию или детям на оплату образования. Рынок НСЖ в первом квартале вырос более чем на 49%. По словам генерального директора компании «ППФ Страхование жизни» Сергея Перелыгина:

«НСЖ подхватило упавший флаг ИСЖ».

Инвестиционное страхование занимает в России чрезмерно большое место, в то время как в западных странах оно не превышает 15% рынка страхования жизни.

Динамика премии страхования жизни по видам

Источник: ВСС

Однако, несмотря на успехи НСЖ, общие сборы на рынке страхования жизни, по-видимому, в нынешнем году не вырастут или даже упадут. Евгений Гуревич, генеральный директор компании «Капитал Лайф Страхование Жизни», сказал, что реалистический прогноз предполагает откат рынка страхования жизни к уровню 2017 года – то есть падение примерно на 15%.

Страховщикам придется думать, экспериментировать и искать новые бизнес-модели. В частности, одним из решений может стать сочетание страховых продуктов с различными сервисами, например включение в продукты накопительного страхования элементов медицинской страховки или даже возможности пользоваться консьерж-сервисами.

Что касается инвестиционного страхования жизни, его может оздоровить появление на рынке продуктов нового типа – долевого страхования жизни, или unit linked – гибрида классического и накопительного страхования жизни с инвестиционной составляющей в виде долей в финансовых инструментах. На Западе продукты такого типа весьма популярны, однако в России они нуждаются в некоторых законодательных новшествах – в частности, как объяснил «Инвест-Форсайту» Максим Данилов, законодатели должны разрешить заключать страховые договоры с плавающей суммой страховых выплат.

Автор: Константин Фрумкин