Вадим Кравчук – аналитик ИФК «Солид»

В конце 2018-го информационная повестка была переполнена пессимистичными прогнозами инвестиционных компаний на 2019 год. Поводов для опасений действительно хватало, что привело к снижению американского индекса S&P500 на 20% от максимальных значений октября, котировки нефти обвалились на 40%. Российские индексы держались увереннее мировых аналогов вследствие подешевевшего рубля и положительного пересмотра прогнозов по выручке экспортеров, но также несли потери. В первом квартале нового года настроения инвесторов поменялись на диаметрально противоположные. Почему так произошло, и есть ли шансы, что позитив сохранится до конца года?

Существует несколько ключевых тем, на которых сконцентрировано внимание инвесторов и портфельных управляющих. Основной являются действия мировых центробанков, которые прямым образом влияют не только на монетарную политику, а значит, валютный и долговой рынок, но и на сегмент акций. В 2018-м ФРС (регулятор США) повысил ключевую ставку 4 раза. Это означает, что расходы на обслуживание долга увеличились. Уровень закредитованности в мире на текущий момент довольно высок, причем как у стран и компаний, так и у домохозяйств, поэтому повышение ставки обычно негативно сказывается на перспективах акций. Тем более что у ФРС были планы повысить ключевой показатель еще 2 раза в 2019 году. Позитив в январе был вызван как раз тем, что решение подверглось пересмотру.

Под давлением Дональда Трампа, который остро критиковал деятельность Федрезерва, ориентируясь на замедление экономических показателей и падение фондового рынка, было решено взять некоторую паузу. Более того, с сентября будет приостановлена программа, которая способствовала уменьшению количества денег в экономике, то есть оказывала эффект, обратный стимулирующему. На текущий момент среди участников рынка преобладают ожидания неизменности ставки в США до конца 2019 года. Исходя из итогов последнего заседания ФРС и собственных прогнозов экономической ситуации, мы также придерживаемся подобной позиции. Однако изменение риторики Федрезерва считается рынком решенным делом, а значит, учтено в ценах. Индексы США с начала года прибавили уже порядка 12% на этом фоне, и дальнейший потенциал роста исключительно от данного фактора ограничен.

Но есть другой важный момент, который может стать следующим основанием для продолжения роста: торговые переговоры США и Китая. Напомним, в 1-й половине 2018-го Трамп обложил ряд импортируемых товаров ввозными пошлинами. После ответных мер со стороны Пекина список был расширен. Разногласия по торговым вопросам двух крупнейших экономик мира довольно негативно отражаются на глобальной финансовой системе. Ведущие рейтинговые агентства, а также правительства стран пересмотрели свои прогнозы по темпам роста ВВП на 2019 год. В частности, агентство Fitch ожидает прироста ВВП по итогам года на уровне 2,8%, тогда как ранее показатель прогнозировался на уровне 3,1%. ФРС по итогам последнего заседания также снизило данную оценку по США: с 2,3% до 2,1% в 2019-м и с 2% до 1,9% на 2020-й. Торговое противостояние всегда обозначается как один из ключевых рисков. Стороны понимают необходимость достижения компромисса, поэтому с декабря 2018-го ведутся переговоры для урегулирования ситуации. По сообщениям делегатов многочисленных встреч, к текущему моменту был достигнут ощутимый прогресс, однако итоговое заключение сделки все еще под вопросом. Положительными промежуточными итогами следует считать постепенное улучшение сальдо торгового баланса США – разница между экспортом и импортом начинает сокращаться за счет роста закупок товаров Китаем, а также отмену повышения пошлин с 1 марта, как изначально предполагал Трамп. На наш взгляд, в апреле-мае появится более точная информация, которая позволит оценить общий прогресс. В благоприятном исходе заинтересованы все, поэтому в том или ином виде сделка должна быть заключена. Это способно придать положительный импульс мировым рынкам, в том числе российскому.

У России достаточно внутренних проблем, хотя в целом перспективы отечественных индексов на 2019 год оцениваем позитивно. Цены на нефть и другие полезные ископаемые, экспортируемые из страны, остаются на сравнительно высоком уровне, что позволяет избежать ухудшения ключевых показателей бизнеса. При этом имеется ряд сдерживающих факторов. Главным, конечно, являются санкции со стороны США. В отношении бизнеса введение новых ограничений маловероятно: наоборот, в январе были сняты санкции с компаний Rusal и En+, что позволило акциям компаний вернуть большую часть утраченных ранее позиций. Негативное влияние при худшем сценарии будет оказано на рубль и рынок облигаций. Расследование Роберта Мюллера не выявило связи Трампа с Россией, но поводов для санкций все еще предостаточно, например: вмешательство в выборы, Крым, а теперь и Венесуэла. Компенсирует негатив деятельность ЦБ РФ, который, следуя примеру мировых регуляторов, планирует смягчить курс. Вероятно, ключевая ставка ближе к концу года будет снижена.

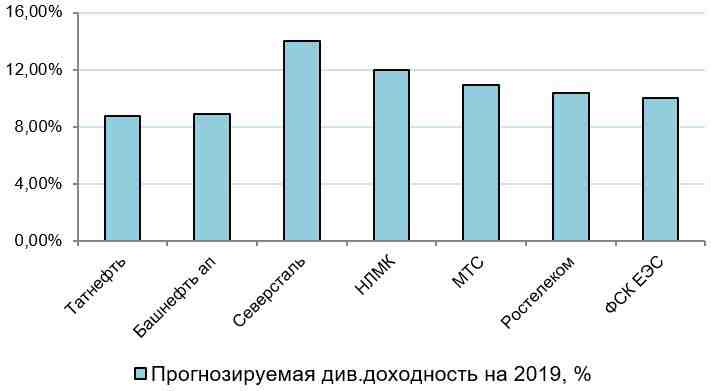

Рис.1 Прогнозируемая дивидендная доходность компаний РФ, источник: Solid Research

Еще одним положительным моментом, который отличает российский фондовый рынок, является высокая дивидендная доходность. Компании охотно делятся прибылью с акционерами, что защищает их акции от снижения. Среди некоторых наиболее ярких в этом отношении компаний, которые есть в портфелях наших клиентов, выделяем «Северсталь» с доходностью более 16% за 2018 год, а также ее конкурента по сегменту «металлы» НЛМК с доходностью 12,6%. Несколько дней назад МТС сообщил о пересмотре дивидендной политики. С 2019-го по 2021-й компания планирует выплачивать не менее 28 рублей на акцию в год, что означает доходность минимум 10,8%, исходя из текущих цен. Нефтедобывающие компании получили рекордную выручку, поэтому также должны выплатить щедрые дивиденды. В этом секторе отдельно выделяем привилегированные акции Башнефти и Сургутнефтегаза.

Базовым сценарием дальнейшего развития событий сейчас является нахождение индекса Мосбиржи на 5-7% выше текущего уровня к концу года. Это станет возможно в случае сохранения «мягкой» позиции мировых центробанков и положительных итогов торговых переговоров США и Китая. Ряд рисков в любом случае сохраняется, поэтому рекомендуем придерживаться умеренно рискованной стратегии инвестирования. Акцент стоит сделать на облигациях надежных эмитентов, дивидендных акциях, а также отдельных компаниях, которые в силу разных причин являются недооцененными.